De nombreux commerçants recherchent une «baguette magique», avec une vague dont vous pouvez toujours gagner de l'argent sans faire aucun effort. Cependant, si c'était aussi simple, nous serions tous millionnaires. Le commerce est avant tout un travail intellectuel. Mais bien qu'il n'y ait pas de remède miracle, il y aura toujours des assistants fidèles dans l'arsenal du commerçant: les méthodes d'analyse de marché. Avec une manipulation habile d'eux, tout le monde peut cesser de deviner et commencer à gagner de l'argent.

Le mouvement des paires de devises dépend d'un certain nombre de facteurs économiques, politiques et sociaux. Leur interaction étroite et leur influence complexe sur le marché sont souvent difficiles à prévoir. Difficile, mais possible. Et ce trader est aidé par des méthodes éprouvées d'analyse de marché, sans lesquelles le commerce risque de devenir une bonne nouvelle. Considérez les plus populaires d'entre eux.

Analyse fondamentale: sur les traces de Warren Buffett

L'analyse fondamentale est la «vieille école», dont l'adhérent est le plus grand au monde et l'un des investisseurs les plus connus, Warren Buffett. Cependant, souvent Buffett ne surveille pas les réalités du marché, mais le marché, en la personne de grands investisseurs, surveille les actions de Buffett.

Le mouvement des devises sur le marché est le reflet de l'offre et de la demande en constante évolution. Par conséquent, la tâche principale de l'analyse fondamentale est de suivre et d'évaluer la situation politique et économique des pays dont les devises sont échangées.

Les experts ne recommandent pas d'utiliser uniquement cette méthode, en particulier pour les débutants, en raison de la complexité de l'interprétation d'un grand nombre d'informations, car trop de facteurs doivent être pris en compte. Cependant, pour faciliter un travail long, vous pouvez utiliser des données provenant de sources analytiques. Ainsi, par exemple, sur le blog de Grand Capital, des recommandations de trading quotidiennes sont publiées sur la base d'une simple analyse fondamentale.

Analyse technique - Niveaux de Fibonacci

Qu'est-ce qui unit les mathématiques, les lapins et le commerce sur les marchés financiers? Instruments nommés d'après le mathématicien italien Leonardo de Pise, mieux connu sous le nom de Fibonacci.

Du point de vue du commerce, nous nous intéressons surtout à son «problème de lapin». Chaque paire de lapins produit une autre paire chaque mois. Combien de paires de lapins y aura-t-il en un an? La bonne réponse est 233.

Il a donc découvert un modèle appelé aujourd'hui la série de nombres de Fibonacci. Dans cette séquence numérique, chaque nombre suivant est égal à la somme des deux précédents: 0 - 1 - 2 - 3 - 5 - 8 - 13 - 21 - 34 - 55 - 89 - 144 - 233 ...

Mais nous ne nous attarderons pas sur la recherche mathématique, mais donnerons plutôt un exemple de la façon dont les commerçants gagnent sur ce point.

La gamme d'instruments Fibonacci comprend des niveaux, des canaux, des arcs, des extensions, des ventilateurs et des fuseaux horaires. En fait, l'utilisation de ces outils nous donne la possibilité de prédire le mouvement des prix très rapidement et avec un petit pourcentage d'erreur.

Les niveaux de Fibonacci sont l'outil le plus couramment utilisé de cette ligne. Ils se trouvent, par exemple, dans le terminal Trading Platform 4.

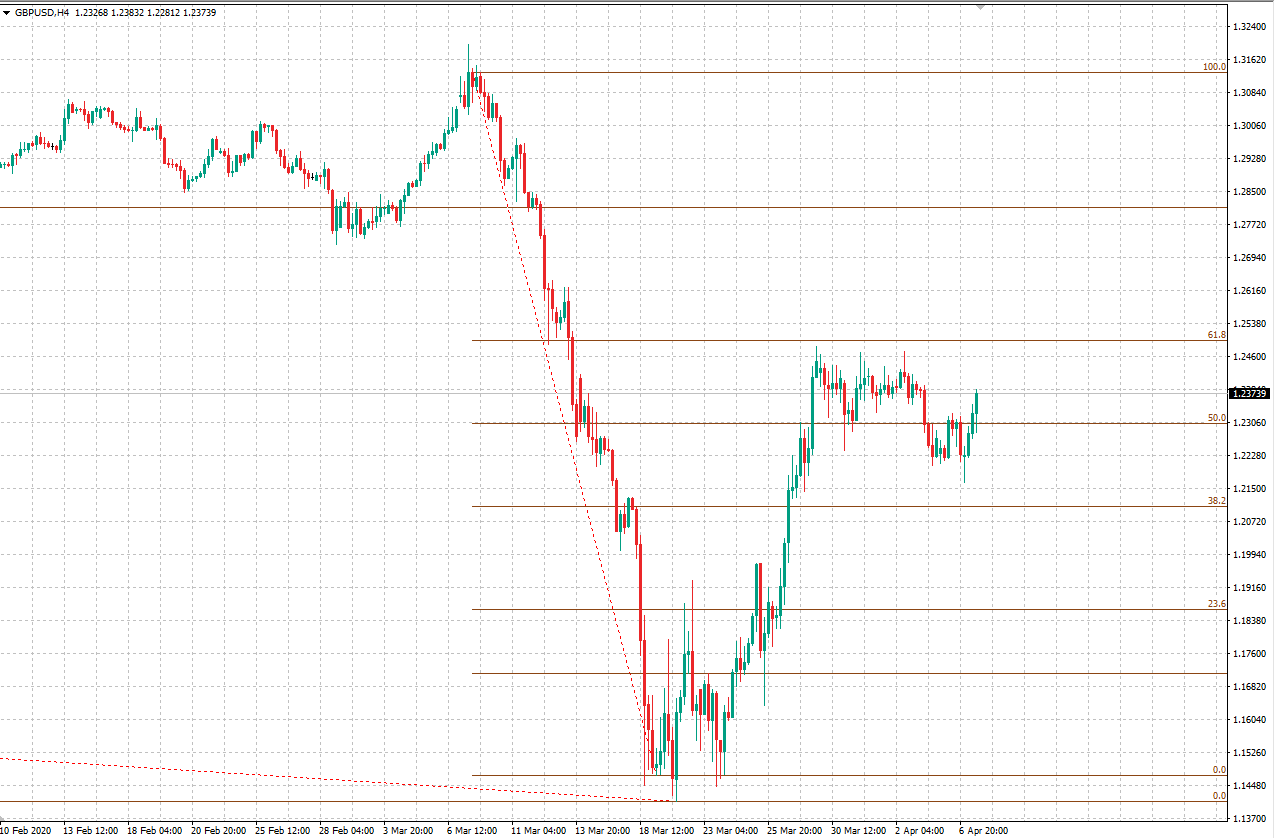

Vous devez d'abord mettre en évidence la direction générale du mouvement des prix de l'actif qui nous intéresse - la tendance. On retrouve son maximum et son minimum. Sélectionnez l'outil de ligne Fibonacci - niveaux. Et nous étirons l'instrument dans le sens du mouvement des prix.

Un niveau est un point d'entrée ou de sortie. Comme vous pouvez le voir, à l'approche du niveau de 61,8, le prix se déroule, il manque d'élan - cela signifie qu'il est logique de vendre à ce stade. Entre autres choses, les niveaux de Fibo sont utilisés pour déterminer la profondeur de la correction de tendance. Le niveau 38.2 signale un ralentissement, le niveau 61.8 - un renversement de tendance.

Il est recommandé d'appliquer plusieurs niveaux au graphique. Noter à la fois le mouvement et le comportement des prix mondiaux au cours de la période à laquelle l'action commerciale est planifiée.

Modèles de chandelier japonais

Les chandeliers sont un outil universel sur tous les types de marchés financiers. Ils montrent l'histoire du trading avec laquelle les traders élaborent des stratégies de trading.

On distingue les soi-disant «motifs de bougies». Ils sont le signe avant-coureur d'un changement dans une tendance en développement, ou vice versa, un signal pour son développement ultérieur.

Les motifs des chandeliers sont baissiers et haussiers. Les plus fréquents d'entre eux sont l'absorption du taureau, l'absorption moyenne, le marteau, suspendu, l'étoile du milieu, l'étoile d'éternité, la pluie, le noir et le blanc. Chacun d'eux montre les acheteurs et les vendeurs. La tâche du commerçant dans le modèle de chandelier sur le graphique est de déterminer le gagnant et de prendre une décision appropriée.

Ainsi, par exemple, le motif «pendu» fait référence à un groupe de modèles composé d'un chandelier et complète la tendance haussière, signalant son renversement.

Les professionnels ne recommandent pas de construire une stratégie uniquement sur des modèles de chandeliers. Selon les statistiques, ce n'est que dans la moitié des cas qu'ils indiquent la bonne direction. Par conséquent, les bougies sont mieux combinées avec l'analyse technique.

Ondes âgées

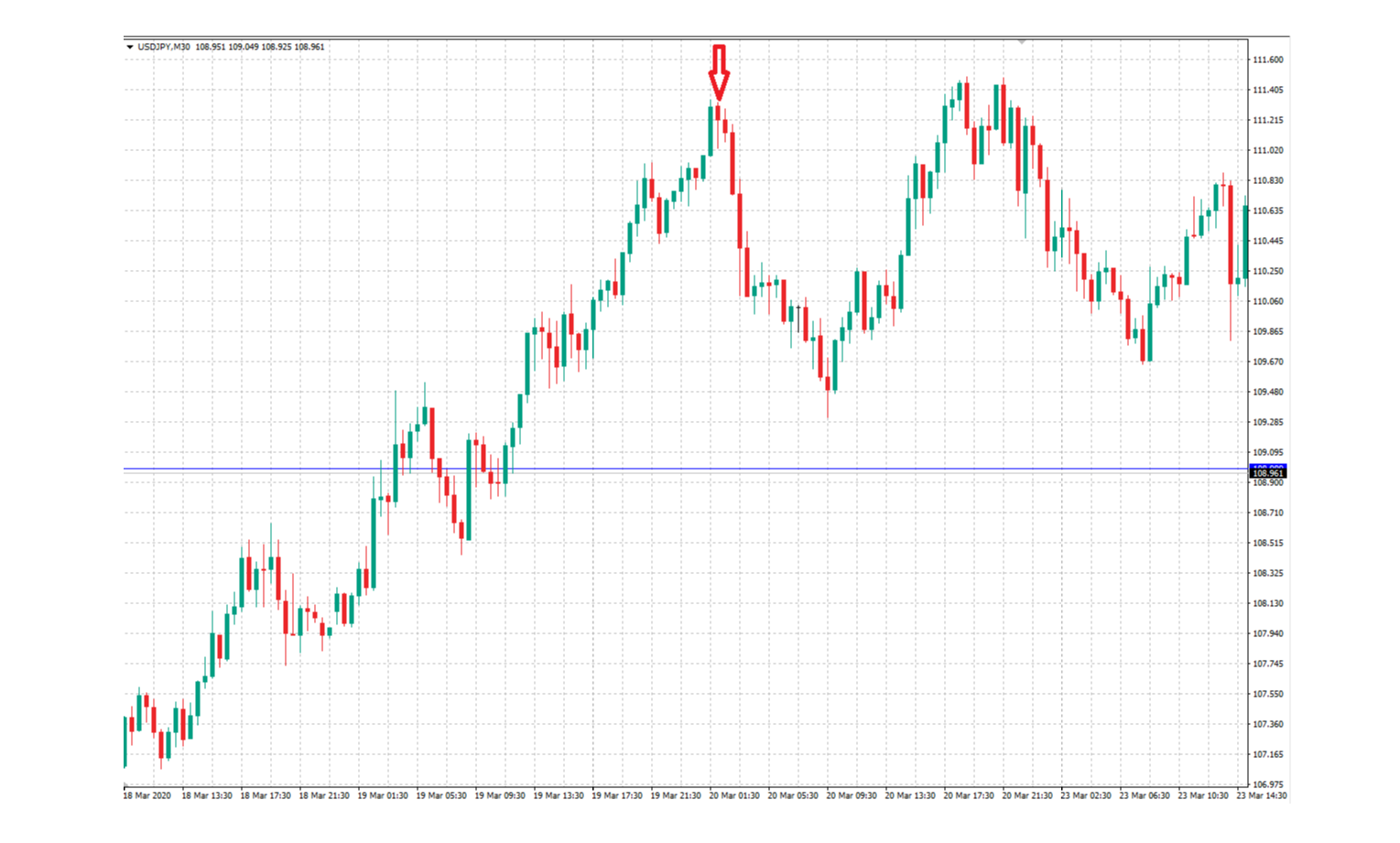

Les ondes Elder ou «trois écrans d'Elder» sont pertinentes sur tous les marchés. La méthode est basée sur l'analyse de trois graphiques d'un actif sélectionné pour le trading avec des délais différents. Le trader filtre les opérations de trading par l'intervalle de temps le plus élevé et révèle les entrées correctes par le plus bas. Cette approche permet de réaliser un profit important avec le moins de risques. Le système des "trois écrans d'Elder" combine des indicateurs de tendance et des oscillateurs (du lat. Oscillo - je me balance). Ainsi, un commerçant peut obtenir des points d'entrée plus fiables et supprimer les faux.

Le fondateur de Three Screens, Alexander Elder, a comparé le marché à l'océan, dont les vagues forment les marées (tendance haussière) et les marées basses (tendance baissière). La période de prévalence de la tendance haussière sur le marché est le moment de l'achat de l'actif. Lorsque la tendance baissière domine, c'est le moment des ventes. Un marché particulier «calme» est ce qu'on appelle les «couloirs» ou plats. Dans une telle période, il vaut mieux s'abstenir de négocier, selon les recommandations de l'auteur du système.

Toutes les conditions de marché ci-dessus devraient afficher le premier écran. Le second sert à déterminer le mouvement initial des vagues dans la tendance actuelle. En d'autres termes, il s'agit de la détermination du moment où la correction se termine et du début du prochain mouvement de tendance.

Le troisième écran est utilisé par le commerçant pour saisir avec précision l'accord avec la définition de la perte d'arrêt de sécurité minimale.

Les trois écrans des aînés dans les délais hebdomadaires, quotidiens et de quatre heures.

Analyse de Larry Williams Bar

Le célèbre trader, né en 1942 dans l'Etat américain du Montana, Larry Williams est connu pour le grand nombre d'indicateurs qu'il a créés.

Williams a évalué le marché, transformant l'affichage des prix sur les graphiques en barres. De nombreux professionnels du marché utilisent cette méthode particulière, bien qu'il n'y ait pas de différence significative entre la «bougie» et la barre. Au cœur de toute bougie japonaise se trouve un bar à quatre indicateurs - le prix d'ouverture d'un bar, le prix de clôture, haut et bas d'un bar.

Négocier selon la méthode Williams signifie acheter et vendre des actifs au prix d'un minimum mobile à trois barres. Pour déterminer les points de vente permettant d'ouvrir et de fermer une position, il a développé sa propre théorie des maxima et minima locaux sur la base de modèles à trois barres.

Le maximum local est la barre avec le maximum le plus élevé par rapport au précédent et au suivant; minimum local, respectivement - une barre, avec un minimum inférieur à celui de deux voisins.

Minimums et maximums locaux sur un modèle de 3 bougies.

En suivant les positions de pointe des chandeliers de plusieurs modèles, vous pouvez former un minimum et un maximum local à moyen terme, et en regroupant plusieurs à moyen terme, vous pouvez obtenir des données à long terme.

Les schémas les plus courants sur les graphiques sont «diamant», qui se compose de trois barres, «décomposer / décomposer», «jour de choc» et la formation Oops (oups, surprise). Ces chiffres ne doivent pas être considérés comme des algorithmes de négociation inconditionnels, car même l'auteur les combine avec des indicateurs populaires, y compris ceux du droit d'auteur.

Ceci est juste une description superficielle des principales méthodes d'analyse de marché. Pour ceux qui connaissent les méthodes ci-dessus, nous vous recommandons d'utiliser cette liste comme liste de contrôle. Dans de futures publications, nous consacrerons plus de détails à chacune des méthodes.

Pour ceux qui viennent de commencer à affiner leurs méthodes d'analyse clés, Grand Capital propose un compte Standard avec un dépôt de 100 $ ou plus, qui vous permet de trader en petites quantités, mais vous donne accès à tous les outils de trading.